从近几年我国煤炭市场运行看,供需关系是影响煤炭市场走势的关键因素,供需关系主要由国内煤炭生产能力、煤炭进出口、煤炭需求等构成;影响煤炭生产的还有煤炭产业集中度和生产集中度、煤炭调控政策、安全生产、环境保护及淘汰落后产能等。本文通过对以上若干因素的分析,认为未来几年我国煤炭市场将保持基本平稳走势。

一、煤炭市场走势回顾

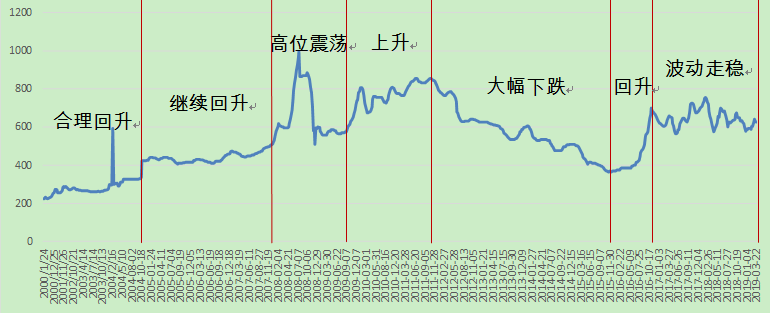

价格是反映煤炭市场的显著特征之一。以秦皇岛5500大卡动力煤平仓价 为例,可将2000年以来煤炭价格走势划分为七个阶段,依次是合理回升、继续回升、高位震荡、上升、大幅下跌、回升、波动走稳,详见图1。

图1 我国煤炭价格变化图 单位:元/t

明显看出,近20年中,煤炭价格大部分时间处于大幅波动中,比较平稳的时间不多,主要是2001年1月-2004年10月和2004年11月-2007年11月,入世带来新一轮经济增长,能源需求增加,带动煤价合理回升,经历短期上涨后继续缓慢回升。

2007年11月之后,煤价进入剧烈震荡期。受多方面原因影响煤价急速上涨,2008年7月21日达到历史高点965元/t;受次贷危机深入影响,煤价随后大幅下跌;为减轻次贷危机对国内经济的影响,国家实施了大规模投资刺激,煤炭需求旺盛带动价格震荡走稳后,持续了长达两年的上升;投资刺激末期,煤炭需求增速显著放缓,煤炭市场严重过剩,2011年底煤价开始第二轮长时间大跌,持续到2015年底低至365元/t,只有2008年高点的37.8%。

在产能严重过剩、全行业亏损甚至部分大型煤企现金流即将断裂的危急关头,国家出台煤炭产业去产能相关调控政策,加上煤炭消费稳住了下滑势头,从2016年初煤价开始新一轮恢复性上涨,10月达到700元/t;为促进煤价合理回归,国家加快了先进产能释放,2017年6月回落到560元/t,煤价进入波动走稳期,至2019年3月底,煤价长时间保持在600元/t上下,煤炭市场呈现波动中走稳的态势。

二、主要影响因素分析

(一)煤炭供给

从数字上看总规模很大。国家公告的煤矿生产能力,是经煤矿管理部门核准或核定的法定生产能力;为了安全生产,煤矿全年原煤产量不能超过这个能力。截至2018年底,国家公告生产煤矿3373处、产能35.3亿t/a;公告在建煤矿1010处、产能10.3亿t/a(其中进入联合试运转的煤矿产能3.7亿t/a),这些均是手续齐全的合法煤矿。据中国煤炭工业协会公布的资料,2018年底全国煤矿数量减少到5800处左右,平均产能提高到92万t/a。按协会数据,全国煤矿总规模53.4亿t/a,减去公告的合法生产和在建煤矿,推测手续不全煤矿规模7.8亿t/a。

部分省(市)产能利用率低。资源条件显著影响产能利用率,有的煤矿因资源枯竭、开采条件变差长期不能达产,核定能力又没有及时下调;有的煤矿达不到安全生产、环保要求,经常处于整改或半停产状态;有的煤矿为了逃避关闭政策,存在产能虚报。以上诸多因素,使得一些煤矿产量比公告产能小,这种情况在我国东部、中部和西南地区比较突出。例如,东部地区的北京、河北、辽宁、吉林、黑龙江、江苏、福建、山东,2018年公告的生产煤矿产能3.83亿t/a,当年生产煤炭约3.07亿t,产能利用率80.2%;中部地区的安徽、江西、河南、湖北、湖南,公告的生产煤矿产能3.05亿t/a,当年生产煤炭2.52亿t,产能利用率82.6%;西南地区的四川、重庆,公告的生产煤矿产能0.78亿t/a,当年生产煤炭0.48亿t,产能利用率61.5%。若扣除试生产煤矿产量和在建煤矿工程煤,上述产能利用率更低。

部分省(区)产能受到制约。现实中,有的煤矿受煤炭市场、运输、用地等制约,产能不能有效发挥。在建煤矿主要分布在山西、内蒙古、陕西、甘肃、宁夏、新疆等省(区),除少部分因资源或市场等条件变化长期处于停建状态外,大部分将在未来几年陆续投产,煤炭供给充足程度会有一定提高;即便大部分在建煤矿投产,其有效产能也要打折扣。例如,山西生产和在建煤矿总规模约14亿t/a,考虑可持续发展和矿区生态环境承载力等因素,拟将产量控制在10亿t以内;此外,部分整合煤矿有名义产能,有效产能不足,主要是有的煤矿资源枯竭、有的煤矿成本高等。内蒙古生产和在建煤矿总规模超过13亿t/a,为合理控制开发强度进行科学开采,产量会低于此数。新疆生产和在建煤矿总规模超过3亿t/a,但内部市场有限和外运缺乏竞争力,产量明显低于能力。因此,在建煤矿逐步投产后,未来几年我国煤矿产能有一定增长,但有效产能要远低于总规模。

进出口基本保持稳定。与澳大利亚、印尼等主要煤炭出口国相比,我国煤矿以井工开采为主导致生产成本偏高,加上过高的物流成本,进口煤在我国东南沿海地区有较好的竞争优势。国际能源署(IEA)全球煤炭市场报告(2018-2023)认为,近年来澳大利亚、印尼等主要煤炭出口国煤炭开采和相应基础设施投资降低,未来几年印尼煤炭出口会下滑,澳大利亚、美国基本保持稳定,俄罗斯会增加。印度和东南亚煤炭需求增加,需要加大进口量,在一定程度上将降低澳大利亚、印尼煤炭对我国市场的压力。我国优质炼焦煤不能满足需求,每年需要从澳大利亚、蒙古等国进口约6000万t;印尼廉价的低热值动力煤、澳大利亚高热值动力煤在东南沿海有一定市场,是我国煤炭市场的重要补充。此外,煤炭出口变化不大。未来几年我国煤炭净进口可能保持在2-3亿t。

(二)煤炭需求

全球煤炭需求基本保持稳定。国际能源署(IEA)2014年预测2040年前全球煤炭市场长期保持缓慢增长,2018年预测未来五年将保持稳定;美国能源信息署(EIA)2017年预测2040年前全球煤炭需求先升后降;BP世界能源展望2019年版渐进转型情景预测2040年全球煤炭消费量与2017年基本持平。上述预测结果虽不尽相同,但具有共同特征:2040年前全球煤炭需求变化不大,将在80亿t上下小幅波动。

我国煤炭需求进入峰值平台期。参考华北电力大学电煤预测、中国钢铁协会生铁产量预测、中国建材协会建材产量预测和中国煤炭加工利用协会煤化工产品产量预测,充分考虑技术进步、单位产品耗煤量下降等因素,结合相关部委、专业机构等预测结果,笔者认为,一般情况下2025年前我国煤炭消费处于峰值平台期,维持在40亿t上下,之后开始缓慢下降。

(三)产业集中度和生产集中度

产业集中度稳步提高。我国煤炭产业集中度上升趋势非常明显,2001年产量最大的四家企业(同煤、山西焦煤、兖矿、神华)共1.1亿t,占全国的8.1%;之后集中度长期保持上升趋势,持续到2013年;由于煤炭市场过于疲软,国家提倡限产后大型煤炭企业产量下降,2014年、2015年集中度连续走低;2016年初,国家采取去产能、控产量、治理违规和超能力生产后,加上需求回升拉动煤炭市场开始好转,2018年前四家(国家能源投资集团、中煤、陕煤、山东能源)产量比重上升到27.4%,是2001年的3.4倍。

产业集中度提高对形成理性煤炭市场有利。2016年6月,国资委召开中央企业化解钢铁煤炭过剩产能工作会议,提出专业钢铁煤炭企业做强做优做大,其他涉煤中央企业原则上退出煤炭行业;之后,保利能源公司煤炭相关资产划转中煤集团,国家电投、华润集团、中国电建、中铁工煤炭资产移交国源煤炭资产管理有限公司。2017年12月国家发改委等12部委联合发布《关于推进煤炭企业兼并重组转型升级的意见》,意味着推进兼并重组将成为未来几年煤炭行业供给侧改革的重点之一。提高产业集中度有利于减少市场竞争主体,减少企业之间恶性竞争,促进煤炭市场平稳。从国家政策取向看,我国煤炭产业集中度还会继续提高,这有利于煤炭市场逐步向有序、良性竞争格局发展。

生产向晋陕蒙集中煤炭供给调节能力增强。山西、陕西、内蒙古一直是我国煤炭主产区,2018年内蒙古产量9.8亿t,占全国26.6%,山西8.9亿t,占24.2%,这两个省煤炭产量占全国50.2%,加上陕西6.2亿t,共占全国67.7%。2000年以来晋陕蒙与全国煤炭生产趋势一致性非常明显,均经历快速上升-下降-回升过程,但与其他省(区)相比上升期涨幅更大、下降期跌幅低一些;晋陕蒙煤炭产量占全国的比重一直在提升,对煤炭市场供给具有较强调节能力;未来煤炭生产将继续加速向晋陕蒙集中,有利于形成一个相对稳定的煤炭市场。

(四)调控政策

对煤炭市场进行调控是必要的。1992年十四大提出发展社会主义市场经济以来,市场供求关系在资源配置中的作用明显增强,但距离完全市场经济仍有不小差距。当煤炭市场自我调节失灵时,为保障能源安全,政府运用有形之手进行调节市场是必要的。

一系列调控政策效果显著。最近一轮煤炭市场下行始于2011年下半年,至2015年底全行业亏损,2016年2月《国务院关于煤炭行业化解过剩产能实现脱困发展的意见》(国发〔2016〕7号)出台,对控产量、去产能提出明确要求并严格执行,及时改变了供求严重失衡局面,煤价迅速合理回归。为缓解煤价过快上涨势头,2016年8月,国家发改委制定《关于稳定煤炭供应、抑制煤价过快上涨工作预案(讨论稿)》,加快先进产能释放,煤炭价格开始回落。2017年初,为促进煤炭上下游行业平稳运行和持续健康发展,国家发改委等四部门联合签署《关于平抑煤炭市场价格异常波动的备忘录》,划定煤价绿色区间。为推动长协,相关部门先后下发了一系列文件,“煤炭中长期合同”制度和“基础价+浮动价”定价机制得到落实,至2019年3月底,长期合同平均价格一直运行在绿色区间。现有煤炭市场调控政策已基本形成体系,保障全国煤炭市场平稳运行的能力越来越强。

(五)安全生产

较澳大利亚、美国先进安全生产水平仍有较大差距。我国煤矿安全生产水平显著提高,2018年百万吨死亡率0.09,但与采煤发达国家澳大利亚近几年0.01、美国0.04左右仍有较大差距。尽管有资源赋存条件的因素,但距离“安全零死亡、追求零伤害”和由高危行业转向安全行业的目标还有很大距离。当前,一些地区和企业没有正确认识经济发展和安全生产的关系,安全发展意识不够强,煤炭形势好转后落后产能淘汰态度不坚决,重大灾害治理不到位、技术装备水平整体不高、从业人员素质比较低等,反映出煤矿安全基础工作薄弱,与煤炭行业高质量发展不相适应。

安全生产成为一些煤矿的紧箍咒。截止2018年底,一、二级安全标准化煤矿数量不到煤矿总数的50%。国家明确加大对一、二级标准化煤矿支持,规定在全国性或区域性调整、实施减量化生产措施时一级标准化煤矿原则上不纳入减量化生产范围,在地方政府因其他煤矿发生事故采取区域政策性停产措施时一级、二级标准化煤矿原则上不纳入停产范围,各级煤矿安全监管监察部门适当减少检查频次。相应地,三级及未达标煤矿的生产可能接受更高频次检查,也可能受到其他煤矿事故影响导致停产,安全保障程度低的煤矿生产将受到一定影响。2018年山东龙郓煤业“10?20”重大冲击地压事故后,国家对冲击地压矿井防冲监测、劳动组织管理、监管监察等提出了严格要求,规定冲击地压矿井生产规模不得超过800万t/a,开采深度大的东部现有煤矿和西部部分新建煤矿产能受到限制。山东能源局已发布通知,将19处采深超千米冲击地压生产矿井核定能力由4260万t/a调整为3402万t/a,核减858万t/a,压减20.14%。

(六)环境保护

国家对环境保护的重视程度前所未有。党的十九大报告把能源放在生态文明篇章中,提出推进能源生产和消费革命,构建清洁低碳、安全高效的能源体系;提出必须树立和践行绿水青山就是金山银山的理念,坚持节约资源和保护环境的基本国策,实行最严格的生态环境保护制度。

环境保护对煤炭行业影响深远。环境保护区范围扩大,一些煤矿面临退出。环保要求日益严格,需要煤炭企业更加重视,煤矿项目启动之初在开采方案设计、技术工艺选择上就必须关注煤炭开采对生态环境的影响;需要投入更多精力和资金,用于土地复垦和采空区治理,采取措施以减少对原生态的扰动;废水零排放已经在内蒙古、宁夏等煤炭主产地开始实施,需要增加水处理费用并寻找矿井水用途。由于环境保护要求提高,过去部分煤矿粗放式开采方式受到制约,需要根据实际情况重新调整生产安排,降低开采强度;环保检查也会对部分环保重视不够煤矿的生产带来一定影响。

(七)淘汰落后产能

淘汰落后产能工作不会停步。随社会进步和技术水平提高,落后产能的定义会不断完善,继续推进煤炭行业供给侧结构性改革,努力实现行业高质量发展,需要将前一阶段淘汰小型煤矿为主向大中型煤矿为主转变,比如将自然灾害严重、资源趋于枯竭、扭亏无望、采深超千米安全没有保障的煤矿纳入淘汰范围,实现总量性去产能转向结构性去产能。

三、煤炭市场走势判断

上述影响未来几年煤炭市场走势的多重因素中,煤炭供给充足程度提高但并不宽松;煤炭需求保持高位将对煤炭市场形成有力支撑;煤炭产业集中度和生产集中度提高,特别是生产向晋陕蒙等资源富集区集中,会显著增强煤炭供给调节能力;此外,安全生产、环境保护、淘汰落后产能等都会对一些非优质产能的发挥形成一定制约;调控政策可对过松或过紧的煤炭市场进行灵活调节,促进煤炭市场基本稳定。

综上,笔者认为未来几年国内煤炭供需关系总体上基本平衡,煤炭市场运行将保持基本平稳走势。(作者来自国家能源技术经济研究院,本文仅代表作者个人观点)