山东电力现货报告:现货来袭 山东电力市场现状如何?

发布日期:2019-10-14 来源:

享能汇

作者:享能汇

浏览次数:171

序章:两轮电改第一轮电改:行业不平衡暴露

2002年第一轮电改,山东电力市场从电力用户向发电企业直购电起步,在探索和博弈过程中缓慢进展。2005年和2006年的全国性电荒和2007年、2008年的全国煤炭价格暴涨,导致第一轮电改的夭折。

回溯到2004、2005年全国缺电时,山东不缺电,一度成为山东招商引资的一张闪亮名片。然而2008年,受经济高速增长和电煤成本上涨等因素影响,山东发生严重电荒,日电力缺口最高时竟达需求的1/3。提高省内电力的供应,无法一蹴而就,必然承担电荒带来的阵痛。

电力供应紧张问题,根源是能源发展方式不适应经济社会发展的要求。

2010年,为了平衡各发电企业的利益,山东电网按照华北电监会指导,开始实行“两个细则”的政策,但由于当时的新能源企业极少,且用户不分摊辅助服务费用,实际成了一个火力发电企业之间的“零和”游戏。

2011年至2013年,火电企业随着煤炭价格下降,盈利水平提升较大,社会上降电价的呼声较大。2014年山东省启动了电力直接交易工作。

新一轮电改:走在前列的山东

2015年新一轮电改到来,从国家到地方发布了一系列电改政策。

2016年8月30日,国家发改委、能源局发布《关于同意河南省、新疆维吾尔自治区、山东省开展电力体制改革综合试点的复函》,9月7日,发改委发布8个省区电改综合试点批复文件,包括对《山东省电力体制改革综合试点方案》的批复。2016年9月2日,山东省经信委发布《关于征求<山东省电力市场建设实施方案(征求意见稿)>意见的通知》,明确了2016年至2018年的近期目标和2019年后的中远期目标。

2016年11月29日,山东省经信委发布《关于征求<山东省电力市场建设方案(征求意见稿)>等专项方案意见的函》,附件除《山东省电力市场建设方案》外,还包括《山东省有序放开发用电计划改革方案》、《山东电力交易机构组建方案》、《山东省售电侧改革方案》。

2017年7月12日,山东省发改委、经信委、物价局、能监办联合发布《关于印发山东省电力体制改革专项实施方案的通知》,一次性发布8个方案,包括《山东省输配电价改革实施方案》、《山东省电力市场建设实施方案》、《山东省电力交易机构组建实施方案》、《山东省有序放开发用电计划改革实施方案》、《山东省售电侧改革实施方案》、《山东省加强和规范自备电厂监督管理实施方案》、《山东省推动分布式电源建设实施意见》、《山东省电力中长期交易规则(试行)》。

2017年7月26日,山东省能监办发布《关于征求<电力市场监管实施办法(试行)(征求意见稿)>修改意见的函》,12月4日,能监办和物价局联合正式印发《山东省电力市场监管办法(试行)》。2017年5月山东能监办发布的《山东电力辅助服务市场运营规则》,2018年3月启动辅助服务市场,辅助服务通过集中竞价方式获取。

辅助服务市场化工作,成了山东电力现货的前身。为实现由“三公调度模式”向现货模式转变,辅助服务中将本不应该作为辅助服务品种的调峰作为辅助服务项目,目的是让市场主体熟悉和了解相关市场概念。

山东电网依据2016年国家能源局发布的《跨区省间可再生能源增量现货交易规则》,已经更早开始了电力现货的实践。自2017年开始,已经参与国调组织的跨区跨省现货交易,消纳东北低谷风电及西北弃风弃光电能。

一、山东电力市场概况:

1.1电力市场背景及面临的问题

山东是经济大省、工业大省,连续多年经济总量排名第三、工业产值排名第二。社会经济快速发展,能源需求持续增长。在用电方面,近年都以10%的年增长递增,2016、2017、2018年全省全社会用电量分别达到5,390.7、5,430.16、6,083.88亿千瓦时,均为全国第三(低于广东、江苏)。

山东的产业结构,决定了其能耗一直居全国首位,其中煤炭消费量更是占全国近10%,转方式、调结构压力很大。老牌工业地区自备电厂很多,几乎全是燃煤机组,占总装机近1/3,是名副其实的全国自备电厂第一大省,成为历史遗留问题。

山东全省煤电占总装机一度达到90%,承担97%的供电重任,也是全国首位,而且大约80%的燃煤要从省外调入,电煤博弈一直是难以化解的矛盾。

山东在调整能源结构的同时,又要实现减排降耗的经济增长。一边实施“一去二停四推进”压减燃煤,一边不能随意增建电厂。小火电陆续关停,少量新增煤机也是热电,新能源发电受政策影响和技术经济性制约较大发展缓慢,省内又几无水电资源,按规划争取2020年增长2倍、2030年增长6倍,目前装机占比刚需超20%。

同时,西电东送是国家大战略,银东、鲁固、昭沂、特高压几条大通道直指山东。一条1000千伏高压线路,一天满负荷输入电量可达1.2亿千瓦时,相当于每天运送14列火车煤炭,或每年1000趟万吨列车运送1500万吨标煤,买煤不如买电。于是各界逐渐形成共识,需求侧实施电能替代,供给侧推进“外电入鲁”。

根据2018年9月17日山东省政府发布的《山东省新能源产业发展规划(2018-2028年)》,到2022年,山东省力争实现两个30%,即新能源发电装机容量占全省电力总装机比重达到30%、可接纳省外来电能力占全省可用电力装机的比重达到30%。

山东电力市场相对于其它省级电力市场体现出一些比较鲜明的特点,体量大、规模大,市场主体较多,市场环境相对复杂,在国网范围内较早开展交易,交易品种较为典型,交易规则渐进完善,同时又是跨省区交易的主力。

1.2山东省发电装机情况:

1.2.1 装机概况

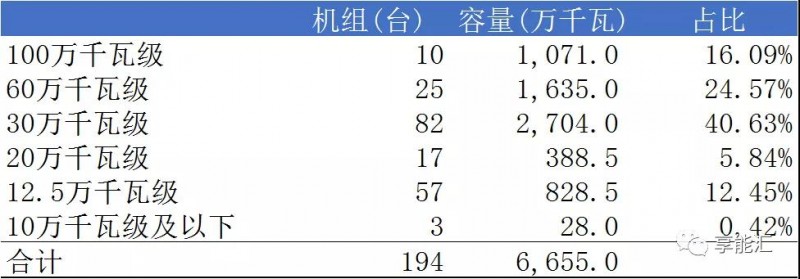

截至 2019年6 月底,山东电网直调电厂共 62 座、机组 194 台,装机总容量 6655.0万千瓦。其中,直调公用电厂 48 座、机组 162 台,装机容量 5970.5万千瓦;直调自备电厂 14座、机组 32 台,装机容量 684.5万千瓦。

30万千瓦及以上机组为山东电网的主力机型,共计 117台,装机容量 5410万千瓦,占到总装机容量的 81.29%。单机容量最大的机组为海阳核电两台 125万千瓦机组。

具体情况为:100万千瓦级机组 10 台,容量 1071万千瓦,占总装机容量的 16.09%;60万千瓦级机组 25 台,容量 1635.0万千瓦,占总装机容量的 24.57%;30万千瓦级机组 82 台,容量 2704.0万千瓦,占总装机容量的 40.63%;20万千瓦级机组 17 台,容量 388.5万千瓦,占总装机容量的 5.84%; 12.5万千瓦级机组 57 台,容量 828.5万千瓦,占总装机容量的12.45%;10万千瓦级及以下机组 3 台,容量 28万千瓦,占总装机容量的 0.42%。

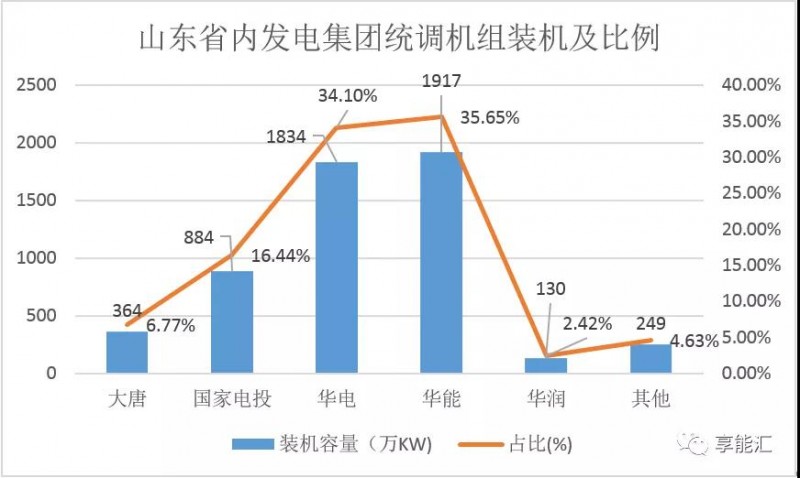

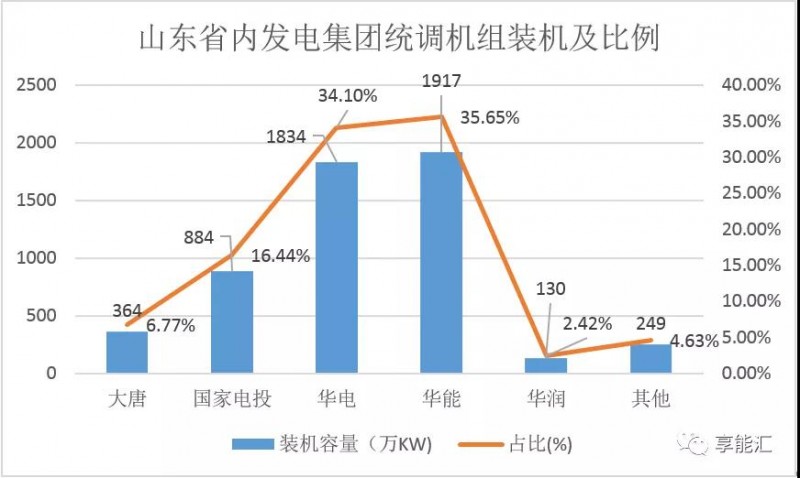

在山东的统调机组容量中,华能和华电两家公司的装机占比超过69.75%,华能、华电、大唐、国家能源四家公司占比超过92%。山东是典型的双寡头市场。(数据不含涉外机组等不参与电力现货的机组)

1.2.2风电场装机情况

截至6月底,山东电网共有风电场 152 座,机组 6846台,装机总容量为 1190.28万千瓦。风电场分布在全省 15个地市,主要集中在沿海地区和部分山区(烟台、潍坊、威海、东营、青岛、滨州、日照)。

1.2.3光伏电站装机情况

截至6月底,山东电网光伏装机容量1437.28万千瓦,同比增长 14.91%,其中光伏电站228座,装机容量652.12万千瓦,分布式光伏785.16万千瓦。

1.3负荷平衡情况

2019年上半年,山东电网直调装机容量6,655.0万千瓦,省外来电 1,789万千瓦,全省风电场装机容量 1,149.50~1,190.28万千瓦,光伏装机容量 1,382.3~1,437.28万千瓦,直调最高用电负荷 6,363.5万千瓦。除夏季或外部通道期间检修,供需相对富裕。新能源大发阶段,存在调峰困难的问题。

从统调机组的装机构成看,山东省内无常规水电,燃机受经济性差影响,与广东、江苏相比,也配置较少。山东光伏装机达到1,437万千瓦,约为火电机组容量的21%,风电装机1,190万千瓦,约为火电容量的17.6%。可再生能源每日运行的间歇性较大,其中,风电日最高瞬间出力达970万千瓦,光伏日最高瞬间出力达到700万千瓦。当风光叠加时,新能源发电瞬时可达到了系统总负荷的30%。当风停止和太阳落山后,新能源又降低到接近零功率的状态。在水电、燃机等优质调峰资源缺失的情况下,调峰压力主要压到了省内火电厂的身上。

1.4市场化交易情况

1.4.1 年度交易量情况

2014年有效交易电量为78.18亿千瓦时;2015年全年交易规模达到200亿千瓦时;2016年交易累计完成电量616.85亿千瓦时,其中省内交易电量500.28亿千瓦时、跨省区交易电量116.57亿千瓦时;2017年交易电量956亿千瓦时,其中省内达成交易电量785.86亿千瓦时、跨省区交易达成电量170.14亿千瓦时。2018年省内和跨省区总交易电量不低于1300亿千瓦时。2019年,电力市场扩大到1600亿,市场化电量已占统调公用电厂电量计划的60%。

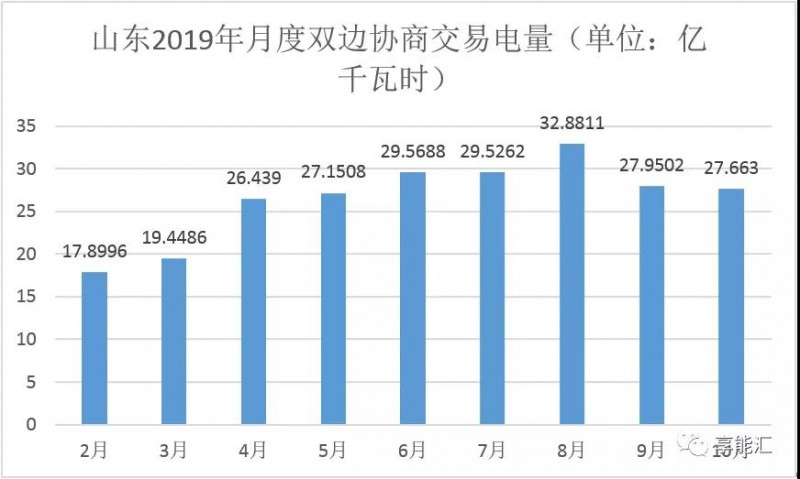

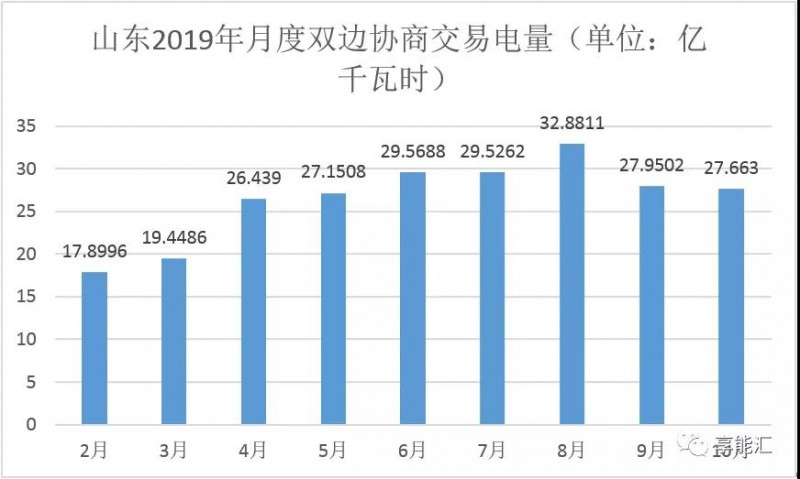

1.4.2 2019年月度交易情况

1.5交易品种

1.5.1省内交易品种

2014年开始的直购电交易遵循《山东电力市场直接交易规则》,采取年度合约交易模式,通过自主协商方式签订年度电力直接交易合同,在2015、2016年都组织了多批次交易。直到2017年下半年开始,依据《山东省电力中长期交易规则》组织开展月度双边协商、月度集中竞价交易和其他交易品种。

2017年组织了年度双边协商交易,自7月起每月开展月度双边协商和月度集中竞价交易,不定期组织合同电量转让交易6宗,年度开展7-11月合同偏差电量预挂牌交易,自12月开始每月组织月度偏差电量预挂牌交易。除上述主要交易品种外,还组织跨省区交易转省内集中竞价、电量替代交易、抽水蓄能电站低谷抽水电量招标等交易。

2018年上半年组织了3批次年度双边协商交易,每月开展月度双边协商、月度集中竞价交易、月度偏差电量预挂牌交易。1.5.2跨省区交易品种

跨省区电力交易依据北京电力交易中心的省间电力中长期交易规则组织开展,涉及山东的跨省区交易主要采用双边协商的交易方式,2017年部分跨省区交易采用了挂牌的方式。二、山东电力市场转入电力现货市场阶段的必要性 2.1转入现货市场,既是改革方向,也是山东电力市场的必然选择

电力市场建设中,有“无现货,不市场”的说法。没有电力现货的市场,市场化电价的标杆为政府的基准电价,市场化电量本质上是政府计划的变形形式,而非真正的市场。

在新的环境形势下,山东面临的困难是多方面的。山东政府既要降低煤炭用量,又要满足省内的电力需求增长。能源结构调整和新增电力负荷需求,既要靠可再生能源的发展,又要靠外电入鲁通道的建设。外电和新能源,压缩了火电机组的运行容量;为了保证电网安全,对省内机组调节性能,将日益升高。省内火电机组对电网的作用,将由电量提供者改为调节量提供者。

采用原有三公调度模式,不能反映电能的时间价值差异,无法为提供不同调节能力的火电厂进行合理的经济补偿,仅靠行政手段,将导致厂网矛盾、外电与省内火电机组的矛盾,新能源企业与传统火电企业的矛盾,乃至政府和企业的矛盾加大。2.2电力现货的三点作用

一是抑制不合理的电源投资冲动。受山东省内火电机组利用小时相对全国平均水平较高的影响,在山东上火电机组,投资回报率仍是有保障的。山东省内企业及央企对火电电源投资的兴趣,仍然较大,有较大容量的未批先建的增量机组,投资的冲动,既需要政府的强力监督,也需要经济手段的制约。

二是合理分配电网建设资源,避免过大的冗余电网建设加大社会对电网建设的负担。比较明显的是目前山东的外电入鲁通道(如昭沂直流)的设计运行容量与实际输电容量差别较大,存在输电网络利用率不高的问题。

三是通过电力现货竞争给出的节点价格信号,合理配置大工业负荷分布,提高负荷的需求侧响应能力。目前山东省内新建企业,是不考虑新增负荷要考虑线路接入能力的。地方政府招商引资的时候,也均承诺确保用电,根本也不考虑为了保证个别用电,需要增加的输电线路增设的成本。节点电价的信号,可指导用户考虑合理的电源接入点和管控自身的用电行为。通过网、源、荷的协调发展,在满足电力需求的基础上,降低电力建设投资,提高社会福利。2.3现行市场的主要问题2.3.1火电强势,发售一体公司占据绝对优势

根据山东省电力交易中心公布的2019年年度双边协商结果来看,华能、华电、大唐、国电等公司为代表的央企发电集团旗下售电公司所占据市场份额超过80%,在省内形成了绝对的垄断地位。

除此之外,发售一体公司还可以依靠税收,得到地方政府的支持;能够在最大限度内给出优惠电价等。最重要的是,央企发电集团之间并不会展开价格战,基本保持同一个价格水准。2.3.2过于依赖价差,独立售电公司近况艰难

据了解,山东独立售电公司的价差利润已经从2016年的5分左右,降至2019年的8~9厘。部分售电公司甚至在2018年就只能够实现盈亏平衡了。

除价差外,售电公司缺乏其他盈利方案。部分售电公司开展了电量贸易、节能降耗、无功减排等方面的综合服务。但是由于中小用户开始成为独立售电公司客户的主流群体,这部分用户目前对于这类服务的买单意愿还并不强烈。综合能源服务暂时无法成为独立售电公司的盈利业务之一。

除此之外,2018年开始,部分独立售电公司因为偏差考核的原因,遭遇了罚款。这种情况主要出现在客户以水泥、建材这样高耗能用户为主的售电公司中。山东部分城市处在“2+26”城市的范围内。很多签约客户频繁地停产,导致售电公司的偏差考核很差。甚至有部分售电公司因此退市。2.3.3跨省区交易线路缩水,改革陷入停滞

从2017年9月的四季度锡盟-山东电力直接交易开始,山东省内售电公司开始代理省内用户参与跨省区交易。

2019年之前,售电公司可参与银东直流、锡盟特高压、鲁固直流三条线路的交易。但根据《关于2019年山东省电力交易工作安排的通知》,自 2019 年起,锡盟、扎鲁特和上海庙特高压线路的跨省区交易用户,全部调整到省内参加市场交易。售电公司参与的跨省区交易线路仅剩银东直流。

跨省区交易缩水的问题主要有价格与省内交易价格倒挂、交易方式复杂、交易参与方过多等因素。最终导致部分线路省间交易成本过高。

由于跨省交易涉及多个省市自治区及国家层面的政府部门和市场主体,因此解决跨省交易问题需要国家层面出台相应政策,居中协调解决。

2002年第一轮电改,山东电力市场从电力用户向发电企业直购电起步,在探索和博弈过程中缓慢进展。2005年和2006年的全国性电荒和2007年、2008年的全国煤炭价格暴涨,导致第一轮电改的夭折。

回溯到2004、2005年全国缺电时,山东不缺电,一度成为山东招商引资的一张闪亮名片。然而2008年,受经济高速增长和电煤成本上涨等因素影响,山东发生严重电荒,日电力缺口最高时竟达需求的1/3。提高省内电力的供应,无法一蹴而就,必然承担电荒带来的阵痛。

电力供应紧张问题,根源是能源发展方式不适应经济社会发展的要求。

2010年,为了平衡各发电企业的利益,山东电网按照华北电监会指导,开始实行“两个细则”的政策,但由于当时的新能源企业极少,且用户不分摊辅助服务费用,实际成了一个火力发电企业之间的“零和”游戏。

2011年至2013年,火电企业随着煤炭价格下降,盈利水平提升较大,社会上降电价的呼声较大。2014年山东省启动了电力直接交易工作。

新一轮电改:走在前列的山东

2015年新一轮电改到来,从国家到地方发布了一系列电改政策。

2016年8月30日,国家发改委、能源局发布《关于同意河南省、新疆维吾尔自治区、山东省开展电力体制改革综合试点的复函》,9月7日,发改委发布8个省区电改综合试点批复文件,包括对《山东省电力体制改革综合试点方案》的批复。2016年9月2日,山东省经信委发布《关于征求<山东省电力市场建设实施方案(征求意见稿)>意见的通知》,明确了2016年至2018年的近期目标和2019年后的中远期目标。

2016年11月29日,山东省经信委发布《关于征求<山东省电力市场建设方案(征求意见稿)>等专项方案意见的函》,附件除《山东省电力市场建设方案》外,还包括《山东省有序放开发用电计划改革方案》、《山东电力交易机构组建方案》、《山东省售电侧改革方案》。

2017年7月12日,山东省发改委、经信委、物价局、能监办联合发布《关于印发山东省电力体制改革专项实施方案的通知》,一次性发布8个方案,包括《山东省输配电价改革实施方案》、《山东省电力市场建设实施方案》、《山东省电力交易机构组建实施方案》、《山东省有序放开发用电计划改革实施方案》、《山东省售电侧改革实施方案》、《山东省加强和规范自备电厂监督管理实施方案》、《山东省推动分布式电源建设实施意见》、《山东省电力中长期交易规则(试行)》。

2017年7月26日,山东省能监办发布《关于征求<电力市场监管实施办法(试行)(征求意见稿)>修改意见的函》,12月4日,能监办和物价局联合正式印发《山东省电力市场监管办法(试行)》。2017年5月山东能监办发布的《山东电力辅助服务市场运营规则》,2018年3月启动辅助服务市场,辅助服务通过集中竞价方式获取。

辅助服务市场化工作,成了山东电力现货的前身。为实现由“三公调度模式”向现货模式转变,辅助服务中将本不应该作为辅助服务品种的调峰作为辅助服务项目,目的是让市场主体熟悉和了解相关市场概念。

山东电网依据2016年国家能源局发布的《跨区省间可再生能源增量现货交易规则》,已经更早开始了电力现货的实践。自2017年开始,已经参与国调组织的跨区跨省现货交易,消纳东北低谷风电及西北弃风弃光电能。

一、山东电力市场概况:

1.1电力市场背景及面临的问题

山东是经济大省、工业大省,连续多年经济总量排名第三、工业产值排名第二。社会经济快速发展,能源需求持续增长。在用电方面,近年都以10%的年增长递增,2016、2017、2018年全省全社会用电量分别达到5,390.7、5,430.16、6,083.88亿千瓦时,均为全国第三(低于广东、江苏)。

山东的产业结构,决定了其能耗一直居全国首位,其中煤炭消费量更是占全国近10%,转方式、调结构压力很大。老牌工业地区自备电厂很多,几乎全是燃煤机组,占总装机近1/3,是名副其实的全国自备电厂第一大省,成为历史遗留问题。

山东全省煤电占总装机一度达到90%,承担97%的供电重任,也是全国首位,而且大约80%的燃煤要从省外调入,电煤博弈一直是难以化解的矛盾。

山东在调整能源结构的同时,又要实现减排降耗的经济增长。一边实施“一去二停四推进”压减燃煤,一边不能随意增建电厂。小火电陆续关停,少量新增煤机也是热电,新能源发电受政策影响和技术经济性制约较大发展缓慢,省内又几无水电资源,按规划争取2020年增长2倍、2030年增长6倍,目前装机占比刚需超20%。

同时,西电东送是国家大战略,银东、鲁固、昭沂、特高压几条大通道直指山东。一条1000千伏高压线路,一天满负荷输入电量可达1.2亿千瓦时,相当于每天运送14列火车煤炭,或每年1000趟万吨列车运送1500万吨标煤,买煤不如买电。于是各界逐渐形成共识,需求侧实施电能替代,供给侧推进“外电入鲁”。

根据2018年9月17日山东省政府发布的《山东省新能源产业发展规划(2018-2028年)》,到2022年,山东省力争实现两个30%,即新能源发电装机容量占全省电力总装机比重达到30%、可接纳省外来电能力占全省可用电力装机的比重达到30%。

山东电力市场相对于其它省级电力市场体现出一些比较鲜明的特点,体量大、规模大,市场主体较多,市场环境相对复杂,在国网范围内较早开展交易,交易品种较为典型,交易规则渐进完善,同时又是跨省区交易的主力。

1.2山东省发电装机情况:

1.2.1 装机概况

截至 2019年6 月底,山东电网直调电厂共 62 座、机组 194 台,装机总容量 6655.0万千瓦。其中,直调公用电厂 48 座、机组 162 台,装机容量 5970.5万千瓦;直调自备电厂 14座、机组 32 台,装机容量 684.5万千瓦。

30万千瓦及以上机组为山东电网的主力机型,共计 117台,装机容量 5410万千瓦,占到总装机容量的 81.29%。单机容量最大的机组为海阳核电两台 125万千瓦机组。

具体情况为:100万千瓦级机组 10 台,容量 1071万千瓦,占总装机容量的 16.09%;60万千瓦级机组 25 台,容量 1635.0万千瓦,占总装机容量的 24.57%;30万千瓦级机组 82 台,容量 2704.0万千瓦,占总装机容量的 40.63%;20万千瓦级机组 17 台,容量 388.5万千瓦,占总装机容量的 5.84%; 12.5万千瓦级机组 57 台,容量 828.5万千瓦,占总装机容量的12.45%;10万千瓦级及以下机组 3 台,容量 28万千瓦,占总装机容量的 0.42%。

在山东的统调机组容量中,华能和华电两家公司的装机占比超过69.75%,华能、华电、大唐、国家能源四家公司占比超过92%。山东是典型的双寡头市场。(数据不含涉外机组等不参与电力现货的机组)

1.2.2风电场装机情况

截至6月底,山东电网共有风电场 152 座,机组 6846台,装机总容量为 1190.28万千瓦。风电场分布在全省 15个地市,主要集中在沿海地区和部分山区(烟台、潍坊、威海、东营、青岛、滨州、日照)。

1.2.3光伏电站装机情况

截至6月底,山东电网光伏装机容量1437.28万千瓦,同比增长 14.91%,其中光伏电站228座,装机容量652.12万千瓦,分布式光伏785.16万千瓦。

1.3负荷平衡情况

2019年上半年,山东电网直调装机容量6,655.0万千瓦,省外来电 1,789万千瓦,全省风电场装机容量 1,149.50~1,190.28万千瓦,光伏装机容量 1,382.3~1,437.28万千瓦,直调最高用电负荷 6,363.5万千瓦。除夏季或外部通道期间检修,供需相对富裕。新能源大发阶段,存在调峰困难的问题。

从统调机组的装机构成看,山东省内无常规水电,燃机受经济性差影响,与广东、江苏相比,也配置较少。山东光伏装机达到1,437万千瓦,约为火电机组容量的21%,风电装机1,190万千瓦,约为火电容量的17.6%。可再生能源每日运行的间歇性较大,其中,风电日最高瞬间出力达970万千瓦,光伏日最高瞬间出力达到700万千瓦。当风光叠加时,新能源发电瞬时可达到了系统总负荷的30%。当风停止和太阳落山后,新能源又降低到接近零功率的状态。在水电、燃机等优质调峰资源缺失的情况下,调峰压力主要压到了省内火电厂的身上。

1.4市场化交易情况

1.4.1 年度交易量情况

2014年有效交易电量为78.18亿千瓦时;2015年全年交易规模达到200亿千瓦时;2016年交易累计完成电量616.85亿千瓦时,其中省内交易电量500.28亿千瓦时、跨省区交易电量116.57亿千瓦时;2017年交易电量956亿千瓦时,其中省内达成交易电量785.86亿千瓦时、跨省区交易达成电量170.14亿千瓦时。2018年省内和跨省区总交易电量不低于1300亿千瓦时。2019年,电力市场扩大到1600亿,市场化电量已占统调公用电厂电量计划的60%。

1.4.2 2019年月度交易情况

1.5交易品种

1.5.1省内交易品种

2014年开始的直购电交易遵循《山东电力市场直接交易规则》,采取年度合约交易模式,通过自主协商方式签订年度电力直接交易合同,在2015、2016年都组织了多批次交易。直到2017年下半年开始,依据《山东省电力中长期交易规则》组织开展月度双边协商、月度集中竞价交易和其他交易品种。

2017年组织了年度双边协商交易,自7月起每月开展月度双边协商和月度集中竞价交易,不定期组织合同电量转让交易6宗,年度开展7-11月合同偏差电量预挂牌交易,自12月开始每月组织月度偏差电量预挂牌交易。除上述主要交易品种外,还组织跨省区交易转省内集中竞价、电量替代交易、抽水蓄能电站低谷抽水电量招标等交易。

2018年上半年组织了3批次年度双边协商交易,每月开展月度双边协商、月度集中竞价交易、月度偏差电量预挂牌交易。1.5.2跨省区交易品种

跨省区电力交易依据北京电力交易中心的省间电力中长期交易规则组织开展,涉及山东的跨省区交易主要采用双边协商的交易方式,2017年部分跨省区交易采用了挂牌的方式。二、山东电力市场转入电力现货市场阶段的必要性 2.1转入现货市场,既是改革方向,也是山东电力市场的必然选择

电力市场建设中,有“无现货,不市场”的说法。没有电力现货的市场,市场化电价的标杆为政府的基准电价,市场化电量本质上是政府计划的变形形式,而非真正的市场。

在新的环境形势下,山东面临的困难是多方面的。山东政府既要降低煤炭用量,又要满足省内的电力需求增长。能源结构调整和新增电力负荷需求,既要靠可再生能源的发展,又要靠外电入鲁通道的建设。外电和新能源,压缩了火电机组的运行容量;为了保证电网安全,对省内机组调节性能,将日益升高。省内火电机组对电网的作用,将由电量提供者改为调节量提供者。

采用原有三公调度模式,不能反映电能的时间价值差异,无法为提供不同调节能力的火电厂进行合理的经济补偿,仅靠行政手段,将导致厂网矛盾、外电与省内火电机组的矛盾,新能源企业与传统火电企业的矛盾,乃至政府和企业的矛盾加大。2.2电力现货的三点作用

一是抑制不合理的电源投资冲动。受山东省内火电机组利用小时相对全国平均水平较高的影响,在山东上火电机组,投资回报率仍是有保障的。山东省内企业及央企对火电电源投资的兴趣,仍然较大,有较大容量的未批先建的增量机组,投资的冲动,既需要政府的强力监督,也需要经济手段的制约。

二是合理分配电网建设资源,避免过大的冗余电网建设加大社会对电网建设的负担。比较明显的是目前山东的外电入鲁通道(如昭沂直流)的设计运行容量与实际输电容量差别较大,存在输电网络利用率不高的问题。

三是通过电力现货竞争给出的节点价格信号,合理配置大工业负荷分布,提高负荷的需求侧响应能力。目前山东省内新建企业,是不考虑新增负荷要考虑线路接入能力的。地方政府招商引资的时候,也均承诺确保用电,根本也不考虑为了保证个别用电,需要增加的输电线路增设的成本。节点电价的信号,可指导用户考虑合理的电源接入点和管控自身的用电行为。通过网、源、荷的协调发展,在满足电力需求的基础上,降低电力建设投资,提高社会福利。2.3现行市场的主要问题2.3.1火电强势,发售一体公司占据绝对优势

根据山东省电力交易中心公布的2019年年度双边协商结果来看,华能、华电、大唐、国电等公司为代表的央企发电集团旗下售电公司所占据市场份额超过80%,在省内形成了绝对的垄断地位。

除此之外,发售一体公司还可以依靠税收,得到地方政府的支持;能够在最大限度内给出优惠电价等。最重要的是,央企发电集团之间并不会展开价格战,基本保持同一个价格水准。2.3.2过于依赖价差,独立售电公司近况艰难

据了解,山东独立售电公司的价差利润已经从2016年的5分左右,降至2019年的8~9厘。部分售电公司甚至在2018年就只能够实现盈亏平衡了。

除价差外,售电公司缺乏其他盈利方案。部分售电公司开展了电量贸易、节能降耗、无功减排等方面的综合服务。但是由于中小用户开始成为独立售电公司客户的主流群体,这部分用户目前对于这类服务的买单意愿还并不强烈。综合能源服务暂时无法成为独立售电公司的盈利业务之一。

除此之外,2018年开始,部分独立售电公司因为偏差考核的原因,遭遇了罚款。这种情况主要出现在客户以水泥、建材这样高耗能用户为主的售电公司中。山东部分城市处在“2+26”城市的范围内。很多签约客户频繁地停产,导致售电公司的偏差考核很差。甚至有部分售电公司因此退市。2.3.3跨省区交易线路缩水,改革陷入停滞

从2017年9月的四季度锡盟-山东电力直接交易开始,山东省内售电公司开始代理省内用户参与跨省区交易。

2019年之前,售电公司可参与银东直流、锡盟特高压、鲁固直流三条线路的交易。但根据《关于2019年山东省电力交易工作安排的通知》,自 2019 年起,锡盟、扎鲁特和上海庙特高压线路的跨省区交易用户,全部调整到省内参加市场交易。售电公司参与的跨省区交易线路仅剩银东直流。

跨省区交易缩水的问题主要有价格与省内交易价格倒挂、交易方式复杂、交易参与方过多等因素。最终导致部分线路省间交易成本过高。

由于跨省交易涉及多个省市自治区及国家层面的政府部门和市场主体,因此解决跨省交易问题需要国家层面出台相应政策,居中协调解决。