2015年上半年,全国电力供需形势宽松,电力供应充足。截止6月底,全国全社会用电量达2.66万亿千瓦时,同比增长1.3%,电力消费增速明显回落。同时,2015年上半年全国煤炭市场需求继续低迷,电煤供需总体宽松,煤炭价格整体下行。

低迷的电力市场环境下,五大发电集团究竟交出了一份怎样的成绩单?五大发电集团的业绩是否受到了市场低迷的影响?

在今年7月陆续召开的半年会上,五大发电集团分别进行了上半年工作总结和下半年任务部署,发布了各项相关指标。本文分析了五大发电集团的世界500强排名、资产总额、营业收入、主营业务收入及增速、核准项目批复规模、期末发电设备容量(权益)及增速、发电量及增速、售电量、售电单价、煤炭产量及增速、煤炭消费量和煤炭售价,并将这些数据进行横向与纵向对比,以观察五大发电集团上半年的发展态势。

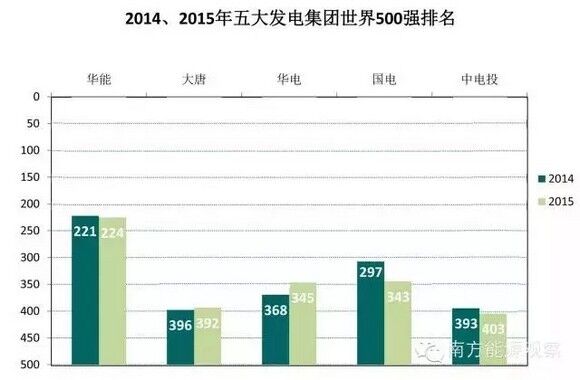

世界500强排名

华能排名最前华电进步最大

从世界500强排名看,华能排行第224名,较上年后退3名,继续保持五大发电集团第一名的位次。国电以343名的成绩排行第二,与上年相比后退46名。2010至2014年,华能和国电连续4年实现排名增长。华电以345名的成绩紧随其后,较上年进步23名,与国电差距缩为2名,赶超势头显著。同时,华电4年来持续进步,由2012年的第433名提升至2015年的第345名。大唐第四,排行第392名,较上年进步4名,扭转了2014年排名退后的局面。受煤价和铝价下跌的影响,拥有较多煤炭资源和电解铝业务的中电投排名第五,与上年相比后退10名,近几年来首次出现后退。

资产总额

四家紧追不舍华能遥遥领先

从资产总额(权益)看,华能依旧领先,资产总额达9806.72亿元,远远超过排名第二的国电(7844.86亿元)。中电投第三,实现资产总额7524.88亿元。华电第四,资产总额为7473.7亿元,与第三名的差距仅为51.18亿元。大唐资产总额为7348.68亿元,排行暂时垫底。

与五大发电集团成立之年——2002年相比,五大发电集团资产总额(权益)均大幅上升。华能排名第一,增长1612.4%。大唐、国电、华电分别以1564.6%、1563.03%、1562.56%的增速紧随其后,排名第二、三、四名。中电投排名第五,增长1252.84%。

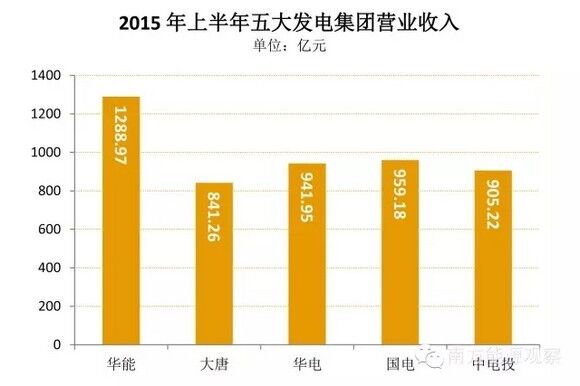

营业收入

全部负增长华能领先大唐最末

从营业收入看,2015年上半年华能、国电、华电营业收入排名分列五大发电集团前三。其中,华能实现营业收入1288.97亿元,居五大发电集团之首。国电实现营业收入959.18亿元,排名第二位。华电以941.95亿元位列第三位。中电投排名第四,营业收入为905.22亿元。大唐营业收入规模最小,为841.26亿元。

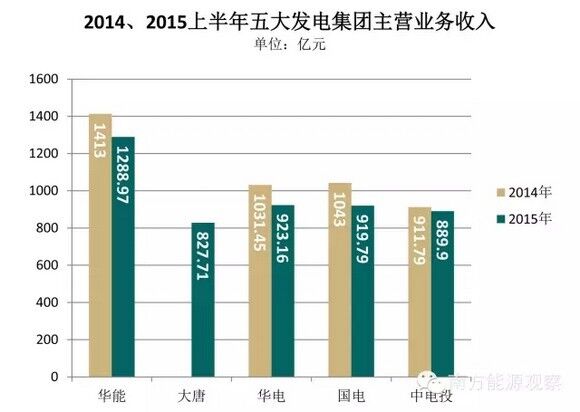

从主营业务收入看,除国电与华电排名互换,其余三家集团排名维持不变。华能排名第一,主营业务收入为1288.97亿元。华电上升至第二名,主营业务收入为923.16亿元。国电降至第三名,实现主营业务收入919.79亿元。中电投和大唐分别以889.9亿元和827.71亿元排名第四和第五。

(注:大唐主营业务收入数增长率数据缺失)

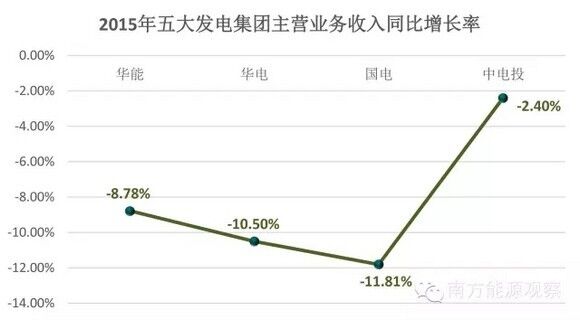

从主营业务收入增速看,2015年上半年,电力需求低迷成为发电集团经营业绩增长的制约因素,四大集团主营业务收入均出现负增长情况。国电主营业务收入降幅最大,较2014年上半年相比下降11.81%,华电其次,同比下降10.5%,华能则下降8.78%。中电投主营业务收入下降2.4%,降幅较小。

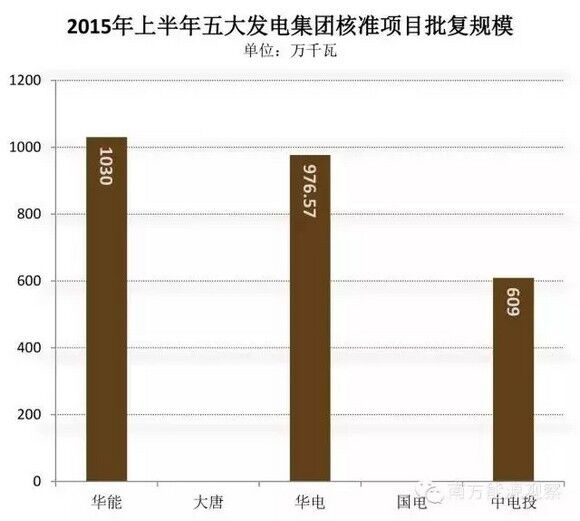

核准项目

华能、华电后劲足中电投落后

(注:根据公开数据,仅收集到华能、华电、中电投的核准数据)

新核准项目规模是判断发电企业发展后劲的最重要指标之一。今年的核准项目数量直接影响两到三年后的装机规模、发电量等关键业界指标。从核准项目批复规模看,华能核准项目批复规模为1030万千瓦,华电进一步拉近与华能的距离,相差53.43万千瓦。中电投则为609万千瓦。

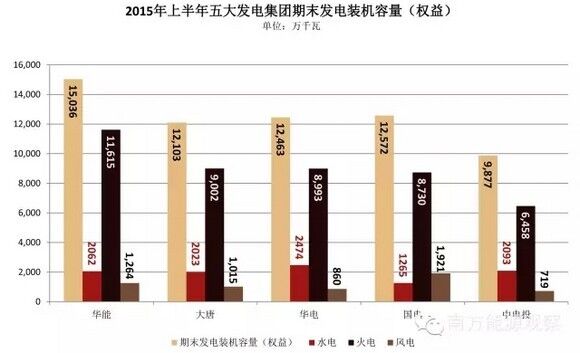

发电装机容量

华能总量居首华电水电领先国电风电占优

从发电装机容量(权益)看,2015年上半年,华能以15036万千瓦位居五大发电集团之首,第二名的国电与华能相差2464万千瓦。华电和大唐分别以12463万千瓦和12103万千瓦排名第三、第四。中电投期末发电设备容量最小,为9877万千瓦。

清洁能源装机占比是衡量发电企业发展潜力的关键指标之一。根据公开数据,2015年上半年,中电投清洁能源装机占比最高,2014年上半年末已突破35%,今年上半年更是达到38.56%。华能的清洁能源装机比重为27.5%,2013年其清洁能源装机总量第一,但由于总装机容量大导致清洁能源装机占比最低,2014年华能清洁能源装机占比超过国电集团,排名升为第四。

从火电期末发电设备容量(权益)看,五大发电集团中,火电期末发电设备容量(权益)比例均最大,依次为华能(11615)、大唐(9002)、华电(8993)、国电(8730)、中电投(6458)。

从水电期末发电设备容量(权益)看,华电(2474)、中电投(2093)、华能(2062)和大唐(2023)高于2000万千瓦,华电排名第一,国电仅为1265万千瓦。

从风电期末发电设备容量(权益)看,国电位居第一,为1921万千瓦。华能和大唐分别以1264万千瓦和1015万千瓦位居第二和第三。华电和中电投均低于1000万千瓦,排名第四和第五。

与五大发电集团成立之年——2002年相比,五大发电集团期末发电设备容量(权益)均大幅上升。其中,华能增速最大,与2002年相比,增长675.85%。国电排名第二,增长517.79%。华电增长495.75%,增速排名第三。大唐增长477.16%,排名第四。中电投与刚成立时相比,增长只有349.77%。

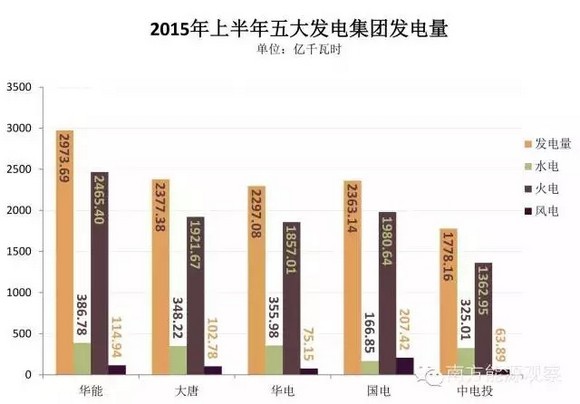

发电量

整体下滑火电依然是主流华能水电>华电水电

从发电量看,2015年上半年华能累计发电量为2973.69亿千瓦时,位居五大发电集团首位,以596.31亿千瓦时的差距,甩开了累计发电量排位第二的大唐集团。国电与华电两集团发电量差距收窄为66.06亿千瓦时,分列三、四位。中电投集团上半年累计发电量最小,为1778.16亿千瓦时。

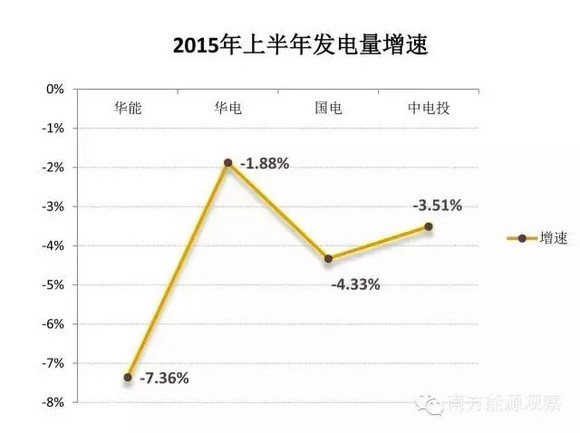

与上年同期相比,华能、华电、国电与中电投发电量均呈下降趋势,其中降幅最大的是华能(7.36%),次之为国电(4.33%)和中电投(3.51%),降幅最小的是华电,仅1.88%。

从发电类型看,五大电力集团中,火电发电仍是发电的主力军,除了中电投集团火电发电量占比为76.65%,其余火电发电量占比均达80%以上,依次为华能(82.9%)、国电(83.81%)、华电(80.84%)、大唐(80.83%)。

从水电发电量看,除了国电的水电发电量仅为166.85亿千瓦时外,其余四家电力集团均高于300亿千瓦时,依次为华能(386.78)、华电(355.98)、大唐(348.22)、中电投(325.01)。值得注意的是,华能的水电装机总容量落后于华电,而在水电的发电量却超越华电,表明华能的水电装机优质且效益好。

从风电发电量看,国电以207.42亿千瓦时的发电量占据首位,而位于末尾的中电投水电发电量不及国电的三分之一。华能(114.94)和大唐(102.78)分列二、三位,华电(75.15)排名第四。

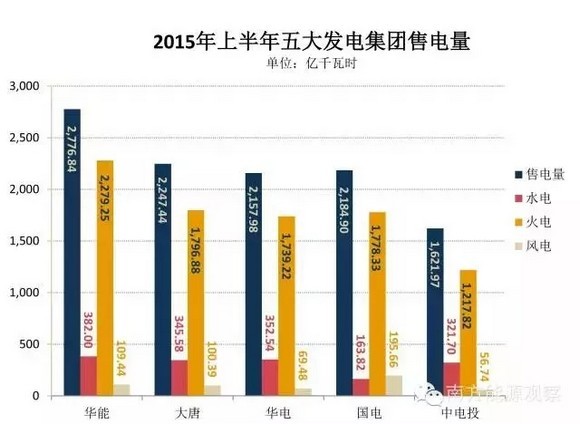

售电量

华能约等于1.7个中电投

从售电规模看,位居首位的仍是华能,售电2776.84亿千万时。大唐(2247.74)、华电(2157.98)、国电(2184.90)三者以微小的差距位列二、三、四。售电规模最小的是中电投,不足2000亿千瓦时,仅为1621.97亿千瓦时。

1-6月售电量中,从水电的售电量看,华能(382.00)、华电(352.54)、大唐(345.58)和中电投(321.70)均高于320亿千瓦时,而国电的水电售电量最少,仅为163.82亿千瓦时。

从火电售电量看,首位的华能(2,279.25)与末位的中电投(1,217.82)差距高达1061亿千瓦时。大唐(1796.88)、国电(1778.33)、华电(1739.22)火电售电量基本持平。

从风电售电量看,国电以195.66亿千瓦时的售电量位列第一,其后依次是华能(109.44)、大唐(100.39)。排名四、五的华电(69.48)与中电(56.74)投风电售电量不足100亿千瓦时。

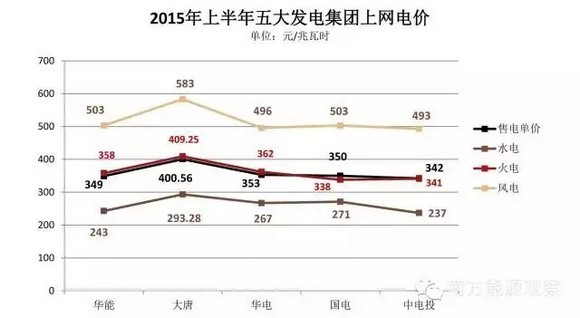

上网电价

大唐电价高风电售价尤为突出

从售电单价看,大唐400.56元/兆瓦时遥居首位,其余四家售电单价差距微小,依次为华电(353)、国电(350)、华能(349)和中电投(342)。

在水电、火电和风电售电单价中,大唐的售价均居于首位,而且与排名第二的价格有较大差距。

从水电电价看,大唐(293.28)与位于第二的国电(271)相差22.28元/兆瓦时,后面依次是华电(267)、华能(243)及中电投(237)。

从火电电价看,大唐(409.25)与次高价的华电(362)差距近50元/兆瓦时,紧随华电后的是华能(358),火电价稍低的是中电投(341)与国电(338)。

从较高的风电电价看,高居第一的是大唐(583),其余四家基本持平,依次为华能(503)、国电(503)、华电(496)和中电投(493)。

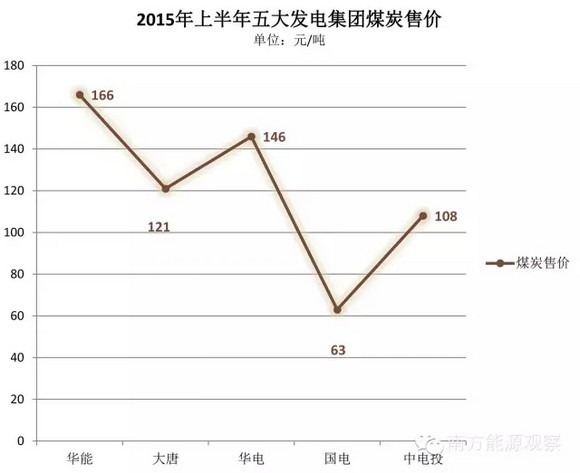

煤炭售价

国电煤炭售价最低,为华能的38%

从煤炭售价看,前三位为华能(166)、华电(143)和大唐(121)。排名第四的是中电投的108元每吨。而煤炭销售量与华电相当的国电,煤炭售价仅63元每吨,不到华电的二分之一。

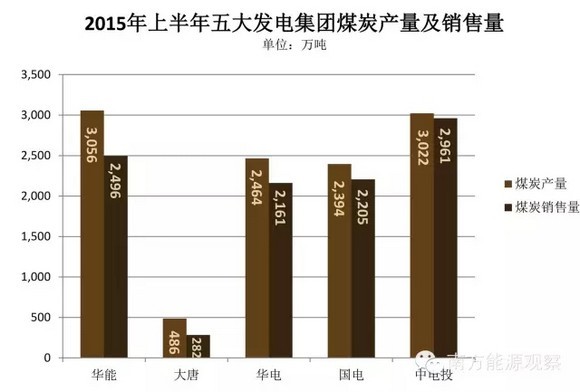

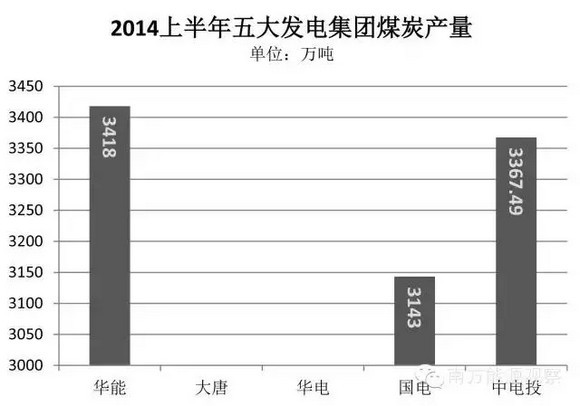

从煤炭产量看,华能以3056万吨居首位,中电投紧随其后,产量为3022万吨。华电(2464)与国电(2394)分列三、四位。煤炭产量最低的是大唐,仅486万吨。

从煤炭销售量看,中电投以465万吨的差距抛离华能,煤炭产量最高的华能只能屈居第二。国电与华电煤炭销售量相当,分别为2205、2161万吨,而大唐的煤炭量仅282万吨。

从煤炭产量的增速看,国电、华能、中电投均呈下降趋势,降幅最大的是国电(23.83%),其后是华能(10.59%)与中电投(10.16%)。煤炭产量下降的直接原因为需求低迷,销售困难,另一原因则是发电集团根据国务院国资委处置低效资产的要求,抛售了不少效益相对差的煤矿。